Overlijdensrisicoverzekering

Red jij het alleen als je partner er niet meer is?

Wat is een overlijdensrisicoverzekering?

Daarom kies je voor onze overlijdensrisicoverzekering.

- al vanaf een paar euro per maand

- een lagere premie als je langer dan 2 jaar niet rookt

- keuze uit een vaste of variabele premie

- snelle medische beoordeling via de online gezondheidsverklaring

- je bepaalt zelf welk bedrag je verzekert, hoe lang de verzekering loopt én wie de uitkering ontvangt

Een overlijdensrisicoverzekering afsluiten die bij je past.

Zo maken wij het verschil met onze overlijdensrisicoverzekering:

Snelle medische beoordeling

Vaste of variabele premie

Scherpe premie

Kies de overlijdensrisicoverzekering die bij je past.

Gelijkblijvende verzekering

- het verzekerd bedrag blijft elke maand gelijk

- verstandig voor het opvangen van kosten die tijdens de verzekering ongeveer hetzelfde blijven

- vaak gebruikt om het wegvallen van een inkomen op te vangen

- vaak gekozen bij een aflossingsvrije hypotheek

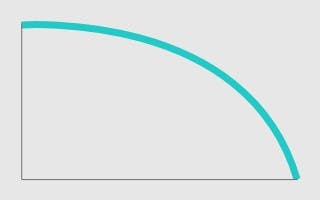

Annuïtair dalende verzekering

- het verzekerd bedrag daalt elke maand op basis van een rente van 4% per jaar

- aan het begin van de verzekering daalt het verzekerd bedrag langzaam

- tegen het einde van de verzekering daalt het verzekerd bedrag snel

- vaak gekozen bij een annuïtaire hypotheek

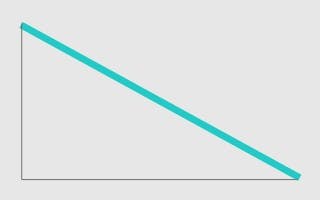

Lineair dalende verzekering

- het verzekerd bedrag daalt elke maand met een vast bedrag

- verstandig voor het aanvullen van een inkomen tot de pensioendatum

- vaak gebruikt om een spaarbedrag aan te vullen dat door overlijden niet wordt gehaald

- vaak gekozen bij een lineaire hypotheek

Ook handig om te weten!

Is een overlijdensrisicoverzekering iets voor mij?

Een overlijdensrisicoverzekering sluit je af voor je geliefden.

Doel van een overlijdensrisicoverzekering.

Je kiest zelf waarvoor je het uitgekeerde bedrag gebruikt.

Bijvoorbeeld voor:

- het doorbetalen van de huur of hypotheek

- kinderopvang

- studiekosten van de kinderen

- aflossing van schulden of geldleningen

- het opnemen van onbetaald verlof

Zo kun je het leven weer op de rit krijgen.

Kies voor een vaste of variabele premie.

Al vanaf een paar euro per maand heb je een overlijdensrisicoverzekering.

Overlijdensrisicoverzekering voor je huurwoning.

ORV voor huurders: niet verplicht, wel verstandig.

Voor deze verzekering is een medische beoordeling nodig.

De overlijdensrisicoverzekering keert uit bij overlijden tijdens de looptijd.

Voorwaarden en belangrijke documenten.

In het informatiedocument staan de belangrijkste kenmerken van de verzekering. Elke verzekeraar heeft een informatiedocument op de website staan. Zo vergelijk je onze verzekering gemakkelijk met die van andere verzekeraars.

Ben je al klant en op zoek naar jouw voorwaarden?

Deze vind je in Mijn Interpolis. Of bekijk de lijst met alle voorwaarden van onze overlijdensrisicoverzekering.

Veelgestelde vragen:

Heb ik een voorlopige dekking op de overlijdensrisicoverzekering?

- Je krijgt maximaal 6 maanden voorlopige dekking.

- We keren het aangevraagde verzekerd bedrag uit met een maximum van € 300.000,-.

Zo werkt de voorlopige dekking:

1. Als je een overlijdensrisicoverzekering bij Interpolis aanvraagt, vult de verzekerde een gezondheidsverklaring in.

2. Als wij de ingevulde gezondheidsverklaring ontvangen, gaat de voorlopige dekking in. We keren vanaf dat moment uit als de verzekerde overlijdt door een ongeval.

3. Onze Medische Dienst beoordeelt daarna de gezondheidsverklaring. Daarna zijn er 3 mogelijkheden.

- In de meeste gevallen accepteren wij de verzekering. Vanaf dat moment wordt je voorlopige dekking uitgebreid. We keren dan uit bij alle doodsoorzaken die verzekerd zijn volgens de voorwaarden van de overlijdensrisicoverzekering. Dus niet alleen bij overlijden door een ongeval.

- Soms accepteren wij de verzekering alleen tegen een hogere premie. Dan verandert de voorlopige dekking niet en keren we dus alleen uit als de verzekerde overlijdt door een ongeval.

- Heel soms kan de verzekering niet doorgaan. Dan stopt de voorlopige dekking.

4. De voorlopige dekking stopt als de verzekering start.

Meer informatie over de voorlopige dekking staat in onze voorwaarden.

Is een overlijdensrisicoverzekering verplicht bij een hypotheek?

Wat is het verschil tussen een overlijdensrisicoverzekering en een uitvaartverzekering?

Wie ontvangt de uitkering van een overlijdensrisicoverzekering?

Bij het afsluiten van de verzekering is dit standaard de volgorde van begunstiging:

- verzekeringnemer

- gehuwd of geregistreerd partner van verzekeringnemer

- kinderen van verzekeringnemer

- erfgenamen van verzekeringnemer

Lees meer over begunstiging.

Moet ik voor de overlijdensrisicoverzekering een gezondheidsverklaring invullen?

Voor deze verzekering geldt een medische beoordeling.

- Bij het afsluiten van de Interpolis Overlijdensrisicoverzekering moet je een aantal medische vragen beantwoorden.

- Verzeker je een groot bedrag? Dan kan het zijn dat je naar een medische keuring moet.

- Uit de medische vragenlijst of medische keuring blijkt soms een grotere kans op overlijden tijdens de looptijd van de verzekering. Hierdoor kan de premie hoger worden dan in de offerte staat. Je krijgt daarvoor dan een nieuw voorstel. We accepteren 96% van de aanvragen tegen de normale premie.

- Het kan zijn dat je de overlijdensrisicoverzekering niet kunt afsluiten op basis van de vragenlijst of de keuring.

Wat is niet verzekerd op de overlijdensrisicoverzekering?

Als de verzekerde op de einddatum van de verzekering nog leeft, dan keren we niet uit. De verzekering stopt dan op de einddatum zonder uitkering. Vanaf de einddatum ben je niet meer verzekerd.

In sommige situaties keren wij bij overlijden minder uit:

- Als niet alle premies zijn betaald.

- Als de verzekerde rookt. En de premie voor niet-roker werd betaald.

- Als jij of de verzekerde ons verkeerde of misleidende informatie gaf.

- Bij oorlog. Overlijdt de verzekerde tijdens een goedgekeurde missie door Ministerie van Defensie? Dan keren we alleen uit als de verzekering is gekoppeld aan de hypotheek. We keren maximaal € 400.000,- uit. Verzekeraars maakten hierover speciale afspraken met het Ministerie van Defensie.

- Bij terrorisme.

In sommige situaties keren wij niet uit bij overlijden:

- In geval van zelfdoding als dit gebeurt binnen 2 jaar na het afsluiten van de verzekering.

- Als jij of de verzekerde ons verkeerde of misleidende informatie gaf.

- Als de verzekerde in een buitenlands leger dient.

- Als de verzekerde terroristische handelingen uitvoert.

- Als de verzekerde in een land is waarvoor een negatief reisadvies geldt.

Dit zijn de belangrijkste situaties. Wil je precies weten wat wel en niet verzekerd is? Lees dan de productvoorwaarden van de Interpolis Overlijdensrisicoverzekering.

Kun je een overlijdensrisicoverzekering kruislings afsluiten?

Is een overlijdensrisicoverzekering een kapitaalverzekering?

Wat is het verschil tussen een levensverzekering en overlijdensrisicoverzekering?

Kan ik mijn kind als begunstigde op mijn overlijdensrisicoverzekering zetten?

De premie van de overlijdensrisicoverzekering bereken je bij Rabobank